中国网财经11月13日讯 昨日晚间,上海建科(603153.SH)发布公告,拟以4.88亿元的价格收购上海投资咨询集团有限公司(以下简称“上咨集团”)100%的股权,以打造具有国际竞争力的一流咨询服务企业。

拟4.88亿元收购上咨集团100%股权

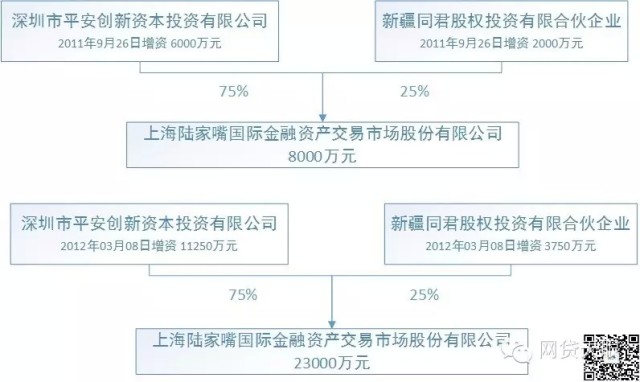

上海建科公告称,公司于2024年11月12日召开第一届董事会第二十三次会议及第一届监事会第十六次会议,审议通过了《关于现金收购上海投资咨询集团有限公司100%股权暨关联交易的议案》。公司拟以自有或自筹资金收购关联方上海国盛(集团)有限公司持有的上咨集团100%股权,交易价款为4.88亿元。本次交易构成关联交易,本次关联交易尚需提交公司股东大会审议。

公告显示,上咨集团的业务覆盖智库研究、评估评审、咨询服务,其中咨询服务作为核心主业包括战略决策咨询、固定资产投资咨询、项目建设咨询、运营管理咨询、投融资咨询(包括国债和专项债)、数字化咨询等。

上海建科两大核心主业为工程咨询服务、检测与技术服务。上海建科认为,此次收购有利于发挥“延链补链强链”的业务协同效应,进一步提升公司在咨询领域的地位及市场份额,实现公司战略规划,将公司培育成为具有国际竞争力的一流咨询服务企业。

公开信息来看,今年以来,上海建科在投资并购方面动作频频。10月,上海建科控股收购了四川省禾力建设工程检测鉴定咨询有限公司。上海建科表示,四川禾力公司已经取得水利部颁发的水利检测五大领域甲级资质,能够助力公司快速进军水利检测市场。

火速收交易所问询函

同日晚间,上海建科收到上交所问询函,要求公司核实并补充披露上述交易的必要性、交易作价的公允性等事项。

上交所在问询函中指出,2022年、2023年、2024年1—7月,上咨集团实现营业收入分别为5.47亿元、6.03亿元、2.72亿元,归母净利润分别为4072.11万元、704.37万元、-6702.34万元。上咨集团归母净利润2023年下滑82.70%,2024年1—7月出现亏损。此外,上咨集团业绩承诺期为2024年至2026年,业绩承诺金额为归母净利润之和不低于6600万元。

对此,上交所要求上海建科补充说明上咨集团的核心竞争力及收购的商业合理性,同时分析上咨集团2023年归母净利润大幅下滑的合理性,以及亏损的具体原因,是否与行业趋势一致,是否存在持续下滑风险,并进一步说明业绩承诺的可实现性,以及交易是否存在影响上市公司盈利能力的风险。

另外,上交所问询函中还对此次交易作价的公允性提出疑问。公告显示,上咨集团100%股权评估价值为4.88亿元,评估方法为资产基础法,增值率为18.57%。其中,长期股权投资和无形资产的评估增值率分别为53.13%和268.09%。

上交所要求上海建科列示这些资产的具体构成及增值原因,并说明选取资产评估法的合理性。此外,董事会需对交易的必要性及定价公允性发表意见,确保决策过程审慎并保护中小股东的利益。

转载请注明来自成特老酒坊,本文标题:《上海建科拟4.88亿元收购上咨集团火速收函 被疑商业合理性》

蜀ICP备2021015424号-1

蜀ICP备2021015424号-1